Ang Bangko Sentral ng Pilipinas (BSP) ay nag-approve na ng anim na digital banks para mag-operate sa Pilipinas. Dahil walang initial deposit at maintaining balance na kailangan, mas mataas na interest rates, at mas convenient na access sa banking products, inaasahan ng BSP na ma-onboard ang 70% ng Filipino adults sa formal financial system at ma-convert ang 50% ng retail payments sa digital form by 2023. Pati na rin ang mga established banks na hindi classified as digital banks ng BSP ay nag-iinnovate para mag-include ng digital products sa kanilang portfolio.

Sa pag-usbong ng iba’t ibang digital products at services, paano mo pipiliin ang banking provider na bagay sa’yo? Sinuri namin ang mga options at pinili ang pinakamagandang digital banks sa Pilipinas na akma sa iyong pangangailangan.

Table of Contents

Ano ang Digital Banking?

Ang digital banking ay ang automation ng banking processes at activities na nagbibigay-daan sa customers na ma-access at ma-manage ang kanilang accounts online. Pwede kang magbukas ng bagong account, magbayad ng bills, mag-transfer ng funds, at mag-apply ng loan in just a few minutes gamit lang ang iyong smartphone. Ginagawa nitong accessible ang traditional banking services anytime at anywhere.

Ang mga Digital Banks o Neo Banks ay mga financial technology companies na maaaring affiliated o hindi sa existing commercial banks. Wala silang physical branches at lahat ng transactions ay ginagawa online. Dahil wala silang overhead costs na katulad ng pag-operate ng multiple branches at pag-employ ng malaking workforce, nakakapagbigay sila sa consumers ng mas malalaking interest rates at minimal na transaction fees.

Digital Banking vs. Online Banking

Ang digital banking ay ang general term para sa anumang financial transaction over the internet gamit ang computer, laptop, mobile phone, o iba pang devices. Kasama rin dito ang back-end processes na sumusuporta sa digital services na ino-offer sa customers, automate data processing, at enable ng efficient business operations. Gumagamit ito ng innovative technologies tulad ng Artificial Intelligence, Blockchain, Machine Learning, at iba pa.

Ang online banking ay isang uri ng digital banking. Karamihan ng commercial banks ay may online banking feature na nagpapahintulot sa kanilang existing customers na mag-register at ma-access ang kanilang accounts online para i-check ang kanilang balances, review transaction history, at mag-transfer ng funds. Pero, ang ibang banking services tulad ng pagbubukas ng bagong accounts at pagbabago ng personal information ay ginagawa pa rin nang personal sa branch.

Ang isang full-fledged digital bank ay nag-digitize na ng lahat ng kanilang services, kaya hindi na kailangan ng physical location. Available din ang customer support online. Binago nito ang banking experience sa pamamagitan ng integration ng banking functions, financial products, at customer service sa isang digital platform.

Ligtas ba ang Digital Banks?

Ang mga digital banks ay regulated at monitored ng BSP, katulad ng traditional banks. Lahat ng banks na authorized mag-operate sa bansa ay required na maging member ng Philippine Deposit Insurance Corporation (PDIC), na nagbibigay ng insurance coverage na hanggang ₱500,000 per depositor.

Karamihan sa mga digital banks ay gumagamit ng isa o higit pang security features para i-authenticate ang identity ng account holders at i-prevent ang fraudulent transactions:

- Encrypted data

- Multi-factor authentication

- Knowledge-based identification

- Know-your-customer procedure

- Biometrics

Ginagamit at pinapanatili ng Neo banks ang secure at resilient na technology infrastructure para makakuha ng tiwala ng consumers. Pero, kahit na may mga online safety precautions, may mga kaso pa rin ng internet fraud tulad ng identity theft, phishing scams, at iba pang hacking schemes. Maiiwasan ang mga ito sa pamamagitan ng pagsunod sa security guidelines ng iyong bank at pag-keep ng iyong personal information na confidential.

Ano ang Pros at Cons ng Paggamit ng Digital Banks?

Tulad ng anumang innovation, mayroong benefits at limitations ang digital banking technology.

Pros:

- Mas mataas na interest rates at mas mababang fees kumpara sa traditional banks

- Walang initial deposit o maintaining balance na kailangan

- Automated ang bank transactions at mabilis na processed

- Paperless banking at environment-friendly na transactions

- Accessible ang banking services 24/7

- Madaling i-track ang transaction history at makilala ang suspicious activities

Cons:

- Hindi mo ma-access ang iyong account kung walang reliable internet connection o kung down ang bank server o undergoing system maintenance.

- Ang cash deposits at withdrawals ay dadaan sa partner banks o institutions, na maaaring mag-charge ng fees.

- Cybersecurity threats tulad ng phishing attacks, identity theft, at iba pang scams.

- Maaaring mahirap para sa mga hindi tech-savvy na tao ang mag-navigate ng digital banking app.

Pinakamahusay na Digital Banks para sa Iyong Pangangailangan

Nakalista sa ibaba ang mga pinakamahusay na digital banks base sa iyong financial goals, kasama ang kanilang key features at functions.

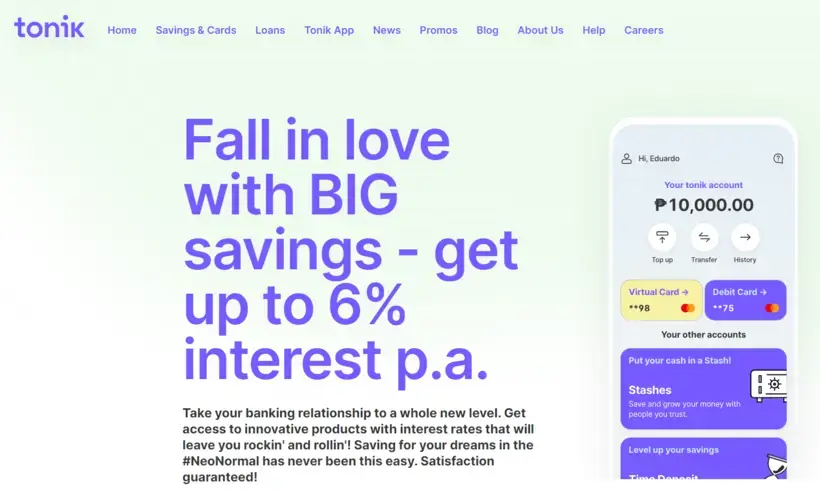

Pinakamagandang Digital Bank para Lumago ang Iyong Savings: Tonik

Ang Tonik Digital Bank Inc. ay isang subsidiary ng isang fintech firm na naka-base sa Singapore. Ito ang kauna-unahang nakakuha ng digital banking license mula sa Bangko Sentral ng Pilipinas at nag-operate bilang fully digital platform simula March 2021 sa pamamagitan ng Tonik app. Umabot sa ₱1 billion ang retail deposits na nakalap nito within a month of launching.

Nag-aalok ang Tonik ng isa sa pinakamataas na interest rates sa bansa na hanggang 6% per annum para sa time deposit accounts. Nagbibigay din ito ng portfolio ng unique products tulad ng Stashes, kung saan pwede kang mag-save mag-isa o kasama ang isang grupo. Sa kanilang campaign na “Save Big and Dream Bigger,” nagbibigay ang Tonik bank ng magandang oportunidad para magkaroon ng passive income at mapalago ang iyong savings.

Ang security systems ng Tonik ay sumusunod sa Payment Card Industry Data Security Standard (PCI DSS) at na-approve ng Certified Information Systems Auditor (CISA). Ito ay international payment card security standards at leading IT security audit experts.

Key Features:

- Iba’t ibang uri ng deposit accounts na may high-interest rates na 1% hanggang 6% per annum.

- Walang required initial deposit at maintaining balance para sa savings accounts.

- Ang Stashes ay parang hiwalay na savings pockets kung saan pwede kang maglaan ng pera para sa specific needs mo.

- Pwede kang gumawa ng multiple stashes para sa iba’t ibang financial goals at magdagdag o mag-withdraw ng funds anytime na walang lock-in period.

- Ang Group Stash ay nagpapahintulot sa maraming tao na mag-deposit sa isang common fund, katulad ng paluwagan ngunit walang risk na mawalan ng pera.

- Ang time deposit terms ay hanggang 24 months na may option na i-roll ito over sa isa pang period.

- Pwede kang mag-top up ng iyong debit account hanggang ₱250,000 samantalang ang maximum amount na pwede i-invest sa time deposit account ay ₱100,000 (maximum ₱500,000 for consolidated time deposit accounts).

- May virtual Debit Mastercard kaagad na pwedeng gamitin pagkatapos mag-register. Pwedeng humiling ng physical debit card na may fee.

- Ang Physical Mastercard ay available upon in-app request na pwede mong gamitin sa kahit anong ATM nationwide. Ang card ordering ay nagkakahalaga ng ₱300.

- May option na temporarily lock at unlock ang card through the mobile app.

- Pwede ang PESOnet at InstaPay para sa interbank fund transfers.

- Mag-apply ng Quick Loan mula ₱5,000 hanggang ₱50,000 within 30 minutes at matanggap ito sa parehong araw. Available din ang mas mataas na Flex Loan kung saan pwede kang umutang hanggang ₱250,000 at matanggap ito after 24-hour processing.

- Tonik Account

- Interest rate per annum: 1%

- Initial Deposit: Walang kailangang initial deposit

- Maximum # of accounts per person: Isa

- Solo Stash

- Interest rate per annum: 4%

- Initial Deposit: Walang kailangang initial deposit

- Maximum # of accounts per person: Lima

- Group Stash

- Interest rate per annum: 4% to 4.5% (owner with at least 2 participants)

- Initial Deposit: Walang kailangang initial deposit

- Maximum # of accounts per person: Lima

- Time Deposit

- Interest rate per annum: 4.5% to 6%

- Initial Deposit: ₱5,000

- Maximum # of accounts per person: Lima

Account Opening Eligibility:

- Filipino

- Dapat ay 18 years old pataas

- May working email address, mobile number, at valid ID

Tandaan: Pwede kang mag-register kahit walang valid ID. Pero, ang account ay magkakaroon ng lower balance limit (₱50,000) at 12-month validity period, which will be upgraded pag nag-upload ka ng valid ID. After successfully uploading a valid government-issued ID, pwede kang magbukas ng hanggang limang stashes at limang time deposits. Kung wala, hanggang dalawang stashes lang ang pwede.

Phone Requirements:

- Sa iPhone users, kailangan ay at least iOS 10.0.0.

- Sa Android users, kailangan ay at least OS version 7.00.

- Isang smartphone na may front-facing camera at least 3GB ng RAM.

Account Opening Procedure:

- I-download at i-install ang Tonik app mula sa App Store o Google Play Store.

- Buksan ang app at ilagay ang iyong Philippine mobile number.

- Basahin at sumang-ayon sa terms and conditions.

- Ilagay ang one-time password (OTP) na ipinadala sa iyong registered phone number.

- Sumailalim sa face identity scan sa pamamagitan ng selfie. Sundin ang guidelines sa pagkuha ng selfie.

- I-scan ang iyong valid ID o ilagay ang personal information kung hindi mag-uupload ng ID.

- I-check kung tama ang captured information. Kung hindi, makipag-ugnayan sa contact center via in-app chat pagkatapos ng onboarding.

- Punan ang additional information at email address.

- Kumpirmahin na hindi ka US citizen.

- Pumirma gamit ang stylus o iyong fingertip.

- Gumawa ng strong password.

- Officially onboarded ka na sa Tonik.

Pinakamagandang Digital Bank para sa Foreign Remittances: Overseas Filipino Bank (OFBank)

Ang Overseas Filipino Bank (OFBank) ay ang unang branchless at digital-only Philippine bank. Isa itong wholly-owned subsidiary ng Landbank at inilunsad noong Hunyo 2020. Itinatag ito alinsunod sa Executive Order No. 44 para maglingkod sa banking at financial needs ng mga Overseas Filipinos (OF), Overseas Filipino Workers (OFW), at kanilang mga beneficiaries.

Mayroon itong tatlong uri ng accounts:

- OFBank Visa Debit Card: para sa mga OF o OFWs,

- OFBank Visa Debit Beneficiary Card: para sa adult beneficiaries ng OF o OFWs,

- OFBank Visa Regular Debit Card: para sa mga beneficiaries ng OF at OFWs na edad 7 hanggang 17.

Pwede mong buksan ang mga accounts na ito online nang hindi na kailangang pumunta sa physical branch. Ang pagbubukas ng hiwalay na savings account para sa mga minor beneficiaries ay nagbibigay-daan sa mga OFs at OFWs na direktang mag-transfer ng funds sa kanila para sa safekeeping nang walang pressure na mag-deposit ng malaking halaga para kumita ng interest o magkaroon ng fees kung hindi regular na napupunan.

Isa sa mga pangunahing goals ng OFBank ay magbigay ng reliable at efficient na remittance services para sa milyon-milyong OFBayani sa buong mundo. Ang available remittance partners ay matatagpuan sa South Korea, United Arab Emirates, USA, at marami pang iba. Ang one-time passwords ay ipinapadala sa pamamagitan ng text sa foreign telco providers para secure ang banking transactions.

Ginagamit ng OFBank ang Digital Onboarding System with Artificial Intelligence (DOBSAI) para i-process ang mga bagong account applications sa pamamagitan ng mobile app. Kailangang kumuha ng selfie ng mga applicants na ikukumpara sa na-upload na ID para sa verification. Ang information sa kanilang Facebook page ay nasa English at Filipino para ma-accommodate ang lahat ng OFBayani at kanilang pamilya.

Key Features:

- Interest-bearing Peso savings account para sa mga OFs, OFWs, at kanilang beneficiaries.

- Convenient na paraan para mag-send at receive ng remittances in real-time via Visa Direct o sa pamamagitan ng remittance partner agencies worldwide.

- Libre ang fund transfers sa pagitan ng OFBank at Landbank.

- Walang required initial deposit at maintaining balance.

- Walang dormancy fees at service charges kung bumaba sa minimum average daily balance (ADB).

- Maximum daily withdrawal amount na ₱50,000 para sa lahat ng uri ng debit accounts.

- May e-banking channels para sa bill payment, government agency contributions, at online shopping.

- Loans

- OFBank Visa Debit Card

- Interest rate per annum: 0.05%

- Required ADB to earn interest: ₱500

- Age Requirement: 18 years old

- OFBank Visa Debit Beneficiary Card

- Interest rate per annum: 0.05%

- Required ADB to earn interest: ₱500

- Age Requirement: 18 years old

- OFBank Regular Debit Card

- Interest rate per annum: 0.05%

- Required ADB to earn interest: ₱500

- Age Requirement: 7 to 17 years old

Account Opening Eligibility:

- Dapat ay 18 years old

- Marunong magbasa at sumulat

- Walang anumang legal na kapansanan

- May working email address, mobile number, at valid ID

Account Opening Procedure:

- I-download ang OFBank Mobile Banking app mula sa Apple App Store o Google Play Store.

- Buksan ang app at i-click ang Open an OFBank Account.

- Piliin ang appropriate description ng account holder: OFW, OF, o beneficiary.

- Piliin ang uri ng account na gusto mong buksan at basahin ang mga paalala.

- Kumpirmahin na hindi ka US citizen.

- Basahin at sumang-ayon sa terms and conditions.

- Punan ang Profile Details section.

- Gumawa ng user ID at password.

- Ilagay ang one-time passwords (OTPs) na ipinadala sa iyong phone number at email address para i-verify ang iyong contact details.

- Pumili at sagutin ang security questions.

- Ilagay ang iyong personal, financial, at account purposes information.

- I-upload ang iyong ID at kumuha ng selfie ayon sa guidelines.

- Reviewhin ang lahat ng inilagay na information at i-click ang Confirm.

- Maghintay ng confirmation email para i-verify na matagumpay kang nakapagbukas ng account sa OFBank.

Pinakamagandang Digital Bank para sa Micro, Small, and Medium Enterprises (MSMEs): Maya Bank

Ang Maya Bank ay itinatag ng Voyager Innovations19, isang technology company at wholly-owned subsidiary ng PLDT. Si Voyager ang nasa likod ng digital wallet na PayMaya at ng mobile remittance service na Smart Padala.

Sa pag-launch nito noong Abril 2022, ang bagong Maya app ay naglalayong baguhin ang digital banking experience ng mga Filipino consumers at MSMEs sa pamamagitan ng seamless integration ng lahat ng Maya products sa isang all-in-one money app. Ang PayMaya ay nirebrand bilang Maya, ang PayMaya Negosyo sa Maya Business, at ang Smart Padala sa Maya Center. Pwede ka nang mag-shop, mag-save, mag-trade ng crypto, at mag-send at mag-grow ng iyong money gamit ang bagong Maya app.

Kung ikaw ay isang existing PayMaya business partner, pwede mong i-upgrade ang iyong account para ma-enjoy ang full benefits ng Maya Business, Maya Center, at Maya Bank. Pwede ka na ngayong mag-offer ng remittance services through Maya Center, magbenta ng prepaid loads, mag-process ng bill payment transactions, at tumanggap ng secure contactless payments.

Para sa mga e-commerce store owners, madali mong ma-integrate ang iba’t ibang payment methods sa iyong website o app through Maya Checkout. Ang merchant partners ay pwede ring gumamit ng QR PH person-to-merchant (P2M) payment facility para magbigay ng mas madali at convenient na paraan para sa customers na bumili sa iyong shop. Save at grow ang iyong revenues sa pamamagitan ng pagbubukas ng business account sa Maya Bank. Pwede ka ring mag-apply para sa Maya Credit para suportahan o palawakin ang iyong business. Lahat ng features na ito at higit pa ay ma-access sa revamped Maya app – it’s truly everything and a bank.

Key Features:

- Walang required initial deposit at maintaining balance.

- Isang all-in-one money app na may access sa Maya family of products.

- High-yield savings account na may 6% introductory interest rate.

- Personal Goals para sa budgeting at organizing ng iyong money.

- Quick at easy application para sa Maya Credit na hanggang ₱15,000.

- Mag-invest sa cryptocurrency via Maya Crypto for as low as ₱1.

- Makakuha ng free virtual Maya Visa Card sa minimum na ₱100 wallet balance.

- Bumili ng physical Maya Visa o Mastercard na magagamit mo for contactless payments o ATM withdrawals.

- Allows PESOnet at InstaPay interbank fund transfers.

- Mag-apply para sa Maya Credit na may hanggang ₱15,000 credit line after six months of active usage. Kung ikaw ay merchant, pwede mong i-activate ang Maya Credit bilang convenient payment option para sa iyong customer nang walang additional fees.

- Available para sa IOS, Android, at Huawei users.

- Maya Savings

- Interest rate per annum: Ang initial minimum rate na 4% ay maaaring tumaas hanggang 6% sa paggamit ng Maya for payments

- Initial Deposit: Walang kailangang initial deposit

- Maximum # of accounts: Isa

- Personal Goals

- Interest rate per annum: 6%

- Initial Deposit: Walang kailangang initial deposit

- Maximum # of accounts: Lima

- Business

- Interest rate per annum: 1.5%

- Initial Deposit: Walang kailangang initial deposit

- Maximum # of accounts: Isa

Account Opening Eligibility:

- Filipino o foreign national

- 7 years old pataas

- Isang valid primary ID o dalawang valid secondary IDs

- Video selfie

- Verified address at personal information

Account Opening Procedure:

- I-download at i-install ang Maya app mula sa Apple App Store, Google Play Store, o Huawei App Gallery.

- I-click ang Start an account. Ilagay ang kailangang personal information at email address.

- Antayin ang confirmation email at i-click ang link para i-verify ang iyong email address.

- Magbigay ng iyong Philippine mobile number at gumawa ng strong password.

- Basahin at sumang-ayon sa Terms and Conditions at Data Privacy Policy.

- I-check for applicable data at information para i-personalize ang iyong Maya experience.

- Antayin ang verification SMS na ipapadala sa iyong registered number at ilagay ang OTP sa app. Magkakaroon ka na ng basic account na may limited features.

- I-click ang Upgrade now para i-upgrade ang iyong account at ma-enjoy ang features ng Maya Bank at iba pang services.

- Piliin ang applicable description ng account holder at i-click ang Next.

- Ilagay ang iyong ID details at i-click ang Next.

- Kumuha ng photo ng iyong ID ayon sa guidelines.

- I-record ang Liveness video by following the instructions.

- Ilagay ang iyong personal information.

- Reviewhin ang iyong details, saka i-click ang Submit.

- Ang iyong application ay i-evaluate for up to 48 hours.

Tandaan: Pwede mong i-monitor ang status ng iyong application sa profile menu sa ilalim ng Check Application Status. Kapag na-approve na ang iyong upgrade application, makakatanggap ka ng SMS, email confirmation, at green verified check mark sa tabi ng iyong profile icon at ng iyong pangalan.

Pinakamagandang Digital Bank para sa Overall Functionality: CIMB

Ang CIMB Bank PH ay regulated ng BSP bilang isang commercial bank. Bahagi ito ng CIMB Group, isang nangungunang ASEAN universal bank na nakabase sa Malaysia at world leader sa Islamic finance. Mula nang ito’y ilunsad noong 2018, nakapag-onboard na ito ng 5.6 million users (CIMBBank) sa pamamagitan ng CIMB Bank app.

Ang CIMB Bank PH ay isang innovative at prominent player sa digital banking industry. Nakatanggap na ito ng maraming international recognitions, kabilang ang 2021 Best Digital Bank in the Philippines mula sa iba’t ibang international award-giving bodies tulad ng Global Banking and Finance Review, The European, World Business Outlook, at Global Business Review Magazine.

Ang partnership nito sa Globe Telecom ay nag-produce ng unang-ever savings account, ang GSave, na maaaring buksan at i-manage directly mula sa GCash app. Ang CIMB Bank PH ay nagpo-power din sa GCredit, isang revolving mobile credit line na magagamit mo sa pagbayad ng bills at shopping online. Available ito para sa qualified GCash users na may magandang GScore, isang credit rating na computed base sa iyong activities within GCash. Ang game-changer feature na ito ay nagbibigay ng access sa credit facilities, lalo na para sa mga Filipinong walang credit history.

Ang high-yield savings accounts, compatibility sa GCash, loan at credit options, track record, at additional perks ay nagpapaganda sa CIMB bilang bank of choice para sa first-time customers o sa mga naghahanap ng versatile full-fledged digital bank.

Key Features:

- Walang required initial deposit, maintaining balance, transaction fees, o annual fees.

- Iba’t ibang options para sa deposit at lending accounts.

- Nagpapahintulot sa GCash users na magbukas at mag-manage ng savings account at mag-apply ng credit line gamit ang GCash app.

- Mag-apply ng CIMB Bank personal loan gamit lang ang isang ID at isang payslip.

- Makakuha ng interest rebates sa Loan Loyalty Program.

- Mag-transfer ng funds mula CIMB Bank papunta sa ibang banks sa Pilipinas nang libre.

- Mag-transfer ng funds through your GCash wallet nang libre.

- I-block at i-unblock ang iyong debit card in real time through the app.

- Available para sa IOS, Android, at Huawei users.

- Nagpapahintulot ng PESOnet at InstaPay interbank fund transfers.

- UpSave

- Interest rate per annum: 2.5%

- Minimum Deposit: Walang required minimum deposit

- Maximum # of accounts: Sampu

- Benefits: Free Life Insurance coverage na hanggang ₱250K with minimum ADB na ₱5K

- GSave (via Gcash app)

- Interest rate per annum: 2.6%

- Minimum Deposit: Walang required minimum deposit

- Maximum # of accounts: Isa

- Benefits: Free Life Insurance coverage na hanggang ₱250K with minimum ADB na ₱5K

- Fast Account / Fast Plus

- Interest rate per annum: 0.5% to 0.75%

- Minimum Deposit: Walang required minimum deposit

- Maximum # of accounts: Isa

- Benefits: Free debit card na may accumulated deposit na ₱100K with free unang dalawang withdrawals bawat buwan

Note:

- Ang GSave account ay may 12-month validity na may maximum cumulative balance na ₱50,000. Para ma-extend ang validity at maalis ang limit, kailangan mong i-link ang iyong GSave account sa CIMB Bank PH at i-verify ito.

- Ang Fast account ay may 12-month validity lamang na may maximum cumulative balance na ₱100,000. Kailangan mong i-upgrade ang iyong account sa Fast Plus through the app para ma-extend ang validity, maalis ang limit, at ma-enjoy ang mas mataas na interest rate.

- Personal Loan

- Loan Amount / Credit Line: ₱30K hanggang ₱1M (instant disbursement sa loob ng 1 – 2 banking days)

- Terms: Tenure ng 12 hanggang 60 months

- GCredit (via GCash app)

- Loan Amount / Credit Line: ₱10K – ₱30K

- Terms: 1% interest rate kada buwan

- Revi Credit

- Loan Amount / Credit Line: ₱250K

- Terms: 1% interest rate kada buwan

Note: Ang unused Revi Credit na hanggang 70% ng credit line ay pwedeng i-convert sa cash. Ang ilang piling customers ay pwede ring i-convert ang kanilang credit line sa term loan.

Account Opening Eligibility:

- Filipino

- 18 years old pataas

- Philippine mailing address

- Philippine mobile number

- Isang valid Primary ID

Phone requirements:

- Para sa iPhone users, at least iOS 10.0.0.

- Para sa Android users, at least OS version 5.0.

Account Opening Procedure:

- I-download at i-install ang CIMB Bank PH app mula sa Apple App Store, Google Play Store, o Huawei App Gallery.

- I-click ang Open an account. Check kung eligible ka at maghanda ng valid ID. I-click ang Let’s Start.

- Sagutin ang declarations at i-click ang Confirm.

- Ilagay ang iyong mobile number at email address. I-click ang Continue.

- Ilagay ang OTP para i-verify ang iyong mobile number.

- Gumawa ng username at pindutin ang Continue.

- Gumawa ng iyong password at mobile PIN.

Pinakamagandang Digital Bank para sa Mass Market: Diskartech

Ang Diskartech ay ang unang at tanging financial inclusion super app na ginagamitan ng Taglish at mayroon ding bersyon sa Visayan. Ang pangalan nito ay pinagsama sa salitang Filipino na diskarte, isang slang word para sa resourcefulness, at technology. Ipinapakita nito na ang app ay naglalayong suportahan ang karaniwang mga Pilipino na araw-araw na nagsusumikap para maabot ang kanilang financial goals gamit ang technology.

Nagbibigay-daan ang mobile app na ito para makapagbukas ka ng high-yield basic deposit account, magbayad ng bills, bumili ng prepaid loads, magpadala ng pera, mag-apply ng loans at insurance, gumamit ng telemedicine, at tumanggap ng disbursements. Nakipagsosyo ang Diskartech sa mga SMEs, Cooperatives, local utilities, rural banks, local government units, at iba pang institusyon para mas maging accessible sa mga customers ang mas malawak na range ng expanded financial services.

Inilunsad noong Hulyo 2020 sa kasagsagan ng pandemya, naging preferred disbursement platform ang Diskartech, lalo na sa mga komunidad sa probinsya. Ang Department of Social Welfare and Development (DSWD) at ang Department of Labor and Employment (DOLE) ay nagpamahagi ng social aid sa mga beneficiaries gamit ang app. Sa parehong oras, ang loan proceeds at benefits mula sa Social Security System (SSS) ay direktang maaaring ibayad sa Diskartech savings account ng miyembro.

Nagbibigay din ang Diskartech ng karagdagang kita sa pamamagitan ng PAKIsuyo service. Ang mga individuals o retail store owners na may Diskartech account ay maaaring magsagawa ng digital financial transactions para sa iba, tulad ng e-load, pagbili ng gaming pins, fund transfer, at online payment, kapalit ng convenience fee.

Ang Diskartech ay produkto ng Rizal Commercial Banking Corporation (RCBC) at pinangalanan bilang Best Digital Bank in the Philippines noong 2021 ng Business Tabloid Awards sa London. Ito rin ay ginawaran ng Best Financial Inclusion Program ng Bank Marketing Association of the Philippines at Best Digital Bank in PH para sa 2020 at 2021 ng AsiaMoney.

Ang Diskartech ay patuloy na bumubuwag sa mga hadlang upang maabot ang unbanked population na kulang sa financial literacy at access sa formal financial system. Noong Marso 2022, nakapagtala ito ng mahigit ₱106 million sa total deposits mula sa mga users nito, kung saan 69% ay nakatira sa mga probinsya.

Sa pamamagitan ng pag-develop ng user-friendly financial inclusion app na may praktikal na features, simpleng processes, at mga oportunidad para sa earning at saving more, ito ay umaasa na maakit ang mass market at mga komunidad sa malalayong lugar na tanggapin at makakonekta sa digital finance system.

Key Features:

- Walang required initial deposit at maintaining balance.

- Savings account na may high-interest rate na 3.25% per annum.

- Ipon Goals para sa budgeting at organizing ng pera.

- Affordable micro insurance plans powered by Malayan Insurance.

- Telemedicine para sa access sa online healthcare services.

- Bumili ng prepaid load para sa phones, games, at apps.

- Isang loans marketplace

- Deposit Account: Savings (DiskarTech, 2022)

- Interest rate per annum: 3.25%

- Minimum Deposit: Walang required minimum deposit

- Maximum Deposit: ₱48,000

Account Opening Eligibility:

- Filipino

- 18 years old pataas

- Philippine mailing address

- Philippine mobile number

- Isang valid primary ID

Account Opening Procedure:

- I-download at i-install ang DiskarTech app mula sa Apple App Store o Google Play Store.

- Gumawa ng username para sa iyong account.

- Ilagay ang iyong mobile number at i-verify ito via OTP.

- Gumawa ng strong password o mag-set ng four-digit passcode.

- Set-up ng fingerprint login option kung nais.

- I-verify ang iyong account sa pamamagitan ng pag-click sa I-verify ang DiskarTech account.

- Magbigay ng iyong personal information.

- Basahin at sumang-ayon sa terms and conditions para mag-continue.

- Piliin ang valid ID na iyong gagamitin, tapos i-tap ang Go, Ituloy na!

- Kumuha ng photo ng iyong valid ID at ng selfie. Siguraduhing sundin ang instructions para sa mas mabilis na processing.

- Antayin na ma-verify ang iyong account. Karaniwan itong tumatagal ng ilang minuto.

Mga Pamantayan sa Pagpili ng Pinakamagandang Digital Banks sa Pilipinas

Napili namin ang mga pinakamagandang digital banks batay sa pangangailangan ng consumers, mga prayoridad, at pamumuhay. Ang mga features, functionality, at layunin ng magagamit na neo-banks ay sinuri para matukoy ang pinakabagay na match.

1. Products at Services

Ang unang konsiderasyon sa paghahanap ng nangungunang digital bank ay ang mga produktong inaalok sa mga customers. Kung mas akma ang mga produkto at services ng isang digital bank sa mga pangangailangan ng consumers, mas malamang na magbukas sila ng account sa bangkong iyon.

Ang mga may existing account sa traditional banks ay marahil naghahanap ng tiyak na features na wala sa kanilang kasalukuyang bank. Minsan, ang karagdagang benefits tulad ng mas mataas na interest rates, mabilis na processing time, complimentary physical cards, o insurance packages ang nagiging deciding factors sa pagpili ng isang neo-bank.

2. Convenience

Madali bang sundan ang mga instruksyon sa paggawa ng account? Ang mga digital banking platforms ay dapat may user-friendly interface, dahil hindi nakakatanggap ng physical assistance ang users sa pag-navigate ng mobile app. Kung hindi, ang potential clients ay maaaring ma-intimidate sa proseso at hindi na ituloy ang registration.

3. Accessibility

Ang kakayahang i-manage ang iyong finances mula sa comfort ng iyong home ay isang welcome advantage ng digital banks. Higit pa rito, mas ginugusto ng customers ang mas maikling oras at kakaunting system downtime para makapag-transaksiyon sila anumang oras na kailangan nila. Isa pang key factor sa pagpili ng digital bank ay ang reliable customer service na responsive at makakapagbigay ng agarang tulong sa mga issues at concerns na inilahad.

4. Safety at Security

Ang pag-alam na safe at secure ang iyong pera sa iyong account ay isang top consideration sa pagpili ng bangko. Sa dami ng scams at fraudulent schemes, mahalaga na siguruhing safe ang iyong pinaghirapang pera. Ang karagdagang security features para protektahan ang identity ng consumer at sensitive information ay hinahanap ng customers sa isang neo-bank.

5. Compatibility sa Ibang Platforms

Ang mga digital banks na nakikipagsosyo sa established companies ay nakakakuha ng additional points sa pag-attract ng clients. Ang pagkonekta ng iba pang platforms sa iyong digital bank nang seamless ay nagpapahintulot sa iyo na mas efficient na ma-manage ang iyong finances.

6. Feedback

Ang pagtanggap ng awards at recognition mula sa reputable groups ay nagpapahiwatig na maganda ang performance ng isang company. Ito ay nagtatayo ng credibility, na siya namang nakakakuha ng tiwala ng consumers. Ang continuous growth sa laki ng deposits at bilang ng registered users ay nagmumungkahi rin na ang digital bank ay tumutugon sa demands ng mga customers nito.

Kabilang sa iba pang digital banks at produkto na kinonsidera sa listahan ay ang: Komo, HelloMoney, iSave, PBCOMobile, PSBank Mobile, SEABank, at EON Bank PH.

Iba Pang Inirerekomendang Digital Banks

1. Pinakamagandang Digital Bank para sa Ease of Account Application and Verification: UnionDigital (UD) Bank

Ang UnionDigital Bank ay isang digital bank subsidiary ng UnionBank of the Philippines na lisensyado ng BSP at kasalukuyang available sa piling bilang ng customers. Ang UD Bank ay nagnanais magbigay ng inclusive digital banking economy para sa mas maraming Pilipino sa pamamagitan ng pag-enable sa kanila na magamit ang mga bagong digital tools, kabilang ang FinTech, Open Finance Technologies, at Blockchain.

Tulad ng ibang digital banks na na-cover natin kanina, insured din ang mga deposito sa UD hanggang ₱500,000 ng PDIC.

Itinuturing namin ang UD Bank bilang the best sa terms of ease of application dahil maaari kang magbukas ng account online sa loob ng ilang minuto. Bukod dito, tumatanggap ito ng iba’t ibang uri ng valid IDs kumpara sa ibang digital banks (halimbawa, passport, driver’s license, SSS ID, PRC ID, Postal ID, Voter’s ID, NBI Clearance, PhilHealth ID, at National ID).

Ang commercial launch ng UD Bank ay nakatakda sa paligid ng 2023. Pero, maaari kang maging isa sa kanilang unang exclusive users sa pamamagitan ng pagsali sa kanilang whitelist.

Key Features:

- Walang minimum at maintaining balance sa Pitaka account

- Libre ang transfer mula UD papuntang UnionBank

- Libre ang PesoNET Transfer, ₱10 para sa InstaPay transfers

- 24/7 digital banking experience, kasama ang pag-send at pag-receive ng payments na walang physical branches

- Ang minimum required OS ay Android 6.0 at iOS 13

- Walang daily withdrawal limits

- Savings Account: Pitaka savings account

- Interest rate per annum: 2.5%

- Minimum Deposit: Walang required minimum deposit

- Maximum Deposit: Walang maximum deposit

2. Pinakamagandang Digital Bank na Gamitin sa Shopee: SeaBank

Ang SeaBank ay isang neobank mobile application na inaalok ng rural bank, SeaBank Philippines Inc. Bahagi rin ito ng Sea Limited, isang kumpanyang nakabase sa Singapore at nakalista sa New York Stock Exchange.

Ang natatangi sa SeaBank ay ang account linking feature nito sa ShopeePay. Maaari mong gamitin ang Shopee mobile app para ma-access ang ilang features ng SeaBank. Pinapayagan din nito ang libreng pag-transfer ng funds mula sa iyong ShopeePay account papunta sa iyong SeaBank account at vice versa.

Key Features:

- Cardless withdrawal via bank transfer sa ibang e-wallets o banks na nag-aalok ng ATM withdrawals

- Magbukas ng savings account gamit ang iyong Shopee account

- Maximum daily InstaPay at PESOnet transfers ng ₱1,000,000

- Libre ang InstaPay at PESOnet transfers

- Savings Account: SeaBank savings account

- Interest rate per annum: 5%

- Minimum Deposit: Walang required minimum deposit

- Maximum Deposit: Walang maximum deposit

3. Pinakamagandang Digital Bank para sa Personal Customer Service: GoTyme Bank

Ang GoTyme ay isang digital bank na bunga ng partnership ng Gokongwei Group at ng Singapore-based digital group na Tyme. Ang GoTyme ay nagsusumikap na magbigay ng hassle-free digital banking experience para sa mga Pilipino sa pamamagitan ng kanilang real-time human personal customer service. Hindi tulad ng ibang digital banks na umaasa sa bots para sa concerns at inquiries ng customers, mayroong 24/7 hotline ang GoTyme at human bank ambassadors na tutulong sa iyo.

Key Features:

- Libre ang cash in at cash out sa kahit anong Robinsons Supermarket

- Libre ang ATM withdrawals sa Robinsons Bank

- ₱10.00 ang InstaPay at PESOnet transfers (pareho para sa traditional banks at e-wallets)

- Kumuha ng libreng GoTyme Visa debit card sa GoTyme kiosks sa piling Robinsons Supermarkets

- Kumita ng Go Rewards points tuwing mag-shop gamit ang iyong GoTyme debit card. Gamitin ang iyong points para bumili sa kahit anong GoTyme partner merchants o i-redeem ang mga ito bilang cash.

- Savings Account: Go Save Account

- Interest rate per annum: 3%

- Minimum Deposit: Walang required minimum deposit

- Maximum Deposit: Walang maximum deposit

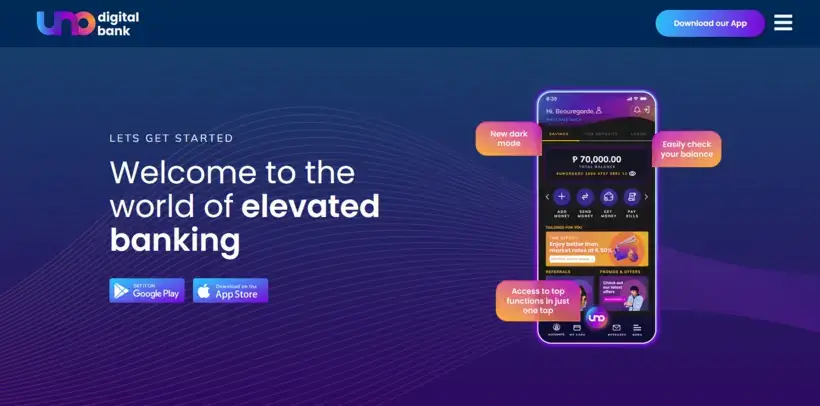

4. Pinakamagandang Digital Bank para sa Time Deposits: UNOBank

Kung naghahanap ka ng secured, high-yield digital bank para mag-imbak ng malaking halaga ng pera ng hindi bababa sa isang taon, ang UNOBank ang bagay sa iyong pangangailangan. Ang UNOBank Time Deposit accounts ay nag-aalok ng competitive rate na 6.5%, ang pinakamataas sa mga Philippine digital banking platforms.

Ang #UNOearn ng UNOBank ay nagbibigay ng monthly payout sa rate na 6.5% per annum. Halimbawa, ang 24-month deposit na ₱500,000 ay nagbibigay ng humigit-kumulang ₱2,700 monthly payouts.

Key Features:

- Automatic activation ng UNO debit virtual Mastercard sa pamamagitan ng pag-deposit ng minimum na ₱100

- Libreng life insurance coverage na ₱50,000 sa savings account

- Kumuha ng ₱100 cashback sa pagbukas ng #UNOboost o #UNOearn time deposit account

- Ang supported OS ay iOS 14.0.0 para sa iPhone users at Android OS 6.0.0 para sa Android users

- Deposit Account: #UNOready

- Interest rate per annum: 3.50% (para sa deposits na mas mababa sa ₱5,000) hanggang 4.25% (para sa deposits na mas mataas sa ₱5,000)

- Minimum Deposit: Walang required minimum deposit

- Maximum Deposit: Walang maximum deposit

- Deposit Account: #UNOboost

- Interest rate per annum: 6.5%

- Minimum Deposit: ₱5,000

- Maximum Deposit: ₱500,000

- Deposit Account: #UNOearn

- Interest rate per annum: 6.5%

- Minimum Deposit: ₱5,000

- Maximum Deposit: ₱500,000

Mga Tips at Babala

- Ang pinakamagandang digital bank para sa iyo ay yung produkto o serbisyo na makakasatisfy sa iyong financial needs.

- Kung gusto mong mag-save pa ng mas marami, hanapin ang mga banks na may pinakamataas na interest rates at mababang fees.

- Kung kailangan mo ng digital platform para regular na tumanggap ng remittances mula sa ibang bansa, piliin ang OFBank na nagse-serve ng purpose na ito.

- Kung prefer mo na i-manage lahat ng iyong financial obligations online, hanapin ang isang digital bank na nag-aalok ng auto-debit arrangement, may mababang fees, at sumusuporta sa malawak na range ng billers at merchants.

- Kung gusto mong suportahan ang iyong business, pumili ng digital bank na may higher transaction limits, affordable loans, less downtime, at mahabang listahan ng partner institutions.

- Hindi limitado ang digital banking features sa anim na digital banks na approved ng BSP. Patuloy na nag-eexpand at nagde-develop ang mga established banks ng kanilang digital products at services para ma-reach ang unbanked at underbanked na population.

- Mag-subscribe sa newsletters o mailing lists ng iyong digital bank para ma-update ka sa latest products nila at ma-notify sa exclusive promos. Nagse-send din sila ng information tungkol sa fraudulent schemes na nai-report sa kanila at nagbibigay ng tips kung paano protektahan ang iyong account laban sa mga threats na ito.

- Alamin ang tungkol sa online channels ng iyong digital bank para sa customer service. Sumali sa social media pages, Viber group, o Telegram exclusive sa kanilang clients para mabilis kang makapag-post ng question at malaman ang concerns ng ibang users.

- Samantalahin ang mga opening promos ng upcoming digital banks, dahil kadalasan ay nag-aalok sila ng mas mataas na interest rates sa unang ilang buwan pagkatapos ng launch para maka-attract ng deposits.

- Magbayad ng iyong bills ahead of the due date para iwasan ang late payments dahil sa unavailable servers. Karaniwang ina-announce ng digital banks ang kanilang scheduled system maintenance sa iba’t ibang channels, pero minsan maaari kang makaranas ng unexpected downtime.

Mga Madalas Itanong

1. Ano ang best digital bank para sa students?

Ang OFBank at Maya Bank ay tumatanggap ng applications mula sa users na at least seven years old. Ang bank of choice mo para sa students na adults na ay dapat depende sa iyong financial capabilities at goals.

2. Paano ko mapoprotektahan ang aking account mula sa cybersecurity threats?

- Gumawa ng strong password at i-update ito regularly. Huwag i-reuse ang passwords sa ibang accounts.

- Huwag ibahagi ang iyong password at OTPs sa kahit kanino. Tandaan, hindi hihingin ng bank representatives ang iyong password, OTP, at mobile PIN.

- Huwag ibahagi ang iyong personal information, lalo na sa social media.

- Huwag tumanggap ng deposits mula sa unknown sources.

- Huwag gumamit ng public at unsecured wifi kapag nagpe-perform ng financial transactions.

- Lagi kang mag-log out pagkatapos gamitin ang app ng iyong bank.

- Gamitin ang additional security features tulad ng face recognition, biometrics, mobile PIN, passcode, o two-factor authentication, kung applicable.

3. Ano ang gagawin ko kung ako ay naging biktima ng fraudulent activity?

Agad i-report ang suspicious o fraudulent activities sa iyong bank.

4. Ilan ang dapat kong digital banks na i-maintain?

Hangga’t eligible ka at kumpleto ang requirements para mag-open ng account, walang limit sa bilang ng digital banks na maaari mong applyan o i-keep. Siguraduhin na sumunod sa terms and conditions ng bawat bank para iwasan ang pagkakaroon ng charges sa iyong account.

5. Anong amount ang safe na itago sa digital bank?

Depende ito sa iyong risk appetite at kung gaano ka-trustworthy ang iyong bank. Generally safe ang digital banks dahil kailangan nilang sumunod sa strict security system requirements bago sila bigyan ng license. Pero, may part din ang account holders sa pag-protect ng kanilang accounts.

Isang magandang rule of thumb ay ang pag-maintain ng maximum na ₱500,000 per account, dahil ito rin ang amount na insured ng PDIC. Pwede mo ring i-check ang maximum limit na maaaring kumita ng high interest depende sa type ng account at bank. Ang amount na sobra sa limit ay pwedeng ilagay sa new account o ibang bank para maximize ang growth ng iyong savings.