Ang paghahain ng buwis ay parang paghuhugas ng iyong mga pinggan. Maaaring hindi ito kaaya-aya, ngunit kinakailangan ito.

Kung ikaw ay isa sa mga nalilito tungkol sa buong proseso ng tax filing, huwag kang mag-alala. Kung ikaw ay bagong gradweyt o unang beses na magmamay-ari ng negosyo, ang gabay na ito ay magbibigay sa iyo ng lahat ng pangunahing kaalaman tungkol sa income tax return at kung paano mag-file nito.

Paunawa: Ang artikulong ito ay para lamang sa pangkalahatang impormasyon at hindi pamalit sa propesyonal na payo.

Table of Contents

Ano ang Income Tax Return (ITR)?

Ang Income Tax Return (ITR) ay isang dokumento na isinusumite ng mga taxpayer sa Bureau of Internal Revenue (BIR) kada quarter at taon-taon para ideklara ang kanilang kita, tubo, gastos, pagkalugi, at iba pang mahalagang impormasyon na may kinalaman sa buwis para sa nakaraang taon. Ang mga numerong ito ay nagpapahintulot sa mga taxpayer na kalkulahin ang income tax na dapat nilang bayaran sa gobyerno.

Bakit Kailangan Mag-File at Magbayad ng Buwis?

Ang pag-file at pagbabayad ng buwis ay isang prosesong matagal at komplikado sa Pilipinas. Halimbawa, noong 2019, umabot ng humigit-kumulang 171 oras ang paghahanda at pagbabayad ng buwis sa bansa, batay sa datos ng World Bank.

Ito ay katumbas ng paggugol ng 21 walong oras na workdays o halos isang buwan para sumunod sa batas. Hindi pa kasama dito ang dami ng pagsisikap (at kahusayan sa matematika) na kinakailangan sa paghahanda ng buwis.

Pero kahit na maaaring maging masakit ang proseso ng pag-file at pagbabayad ng buwis, wala kang pagpipilian kung ikaw ay isang empleyado dahil kaltas na ito sa iyong sahod ng iyong employer.

Ngunit kung ikaw ay self-employed, maaaring nakaka-tempt na hindi pansinin ang iyong mga obligasyon sa buwis.

Nagdadalawang-isip ka ba tungkol sa pagtupad sa iyong mga tungkulin bilang taxpayer? Ang mga benepisyo ng pagkakaroon ng ITR sa Pilipinas ay maaaring kumbinsihin ka.

1. Access sa mga Loan at Credit Cards

Ang ITR ay isa sa mga karaniwang dokumentong pinansyal na hinihingi para sa mga aplikasyon ng loan at credit card. Ang ITR ay maaaring magsilbing patunay ng kita para sa mga self-employed na Pilipino na walang payslip.

2. Dokumento ng Kita para sa Visa Application

Ang mga bansa tulad ng US, Japan, South Korea, at mga nasa Schengen area ay may mahigpit na requirements sa visa para sa mga Pilipinong bisita. Kailangan mong magsumite ng mga dokumento na nagpapakita ng patunay ng kita, kabilang ang ITR.

3. Paglago ng Negosyo

Para sa B2B na negosyo, ang mga dokumento sa buwis tulad ng ITR ay karaniwang kailangan para sa accreditation bilang isang individual contractor o supplier.

4. Pagsunod sa Batas

Kung wala sa mga benepisyo ng pag-file at pagbabayad ng buwis ang mahalaga sa iyo, marahil ang takot sa mga parusa para sa tax evasion ay maaaring pilitin kang sumunod sa batas.

Ang BIR ay nagpapataw ng multa sa mga tax evaders ng 25% hanggang 50% ng tax due kasama ang doble ng legal interest rate (o 12%) taunang interes sa hindi nabayarang buwis. Ang paglabag na ito ay maaari ring humantong sa pagkakakulong ng isa hanggang sampung taon.

Mayroon ding patuloy na stress at pagkabalisa na baka magpadala ang BIR ng notice letter sa iyo dahil sa hindi pag-file at/o pagbabayad ng income tax o, mas masahol pa, utusan ang pagsasara ng iyong negosyo hanggang sa iyong ma-file at mabayaran ang tamang buwis.

Sa madaling salita, ang maayos na pag-file at pagbabayad ng buwis ay nagbibigay sa iyo ng kapayapaan ng isip. Sa halip na patuloy na mag-alala, maaari kang mag-focus sa pagpapatakbo at pagpapalago ng iyong negosyo.

Sino ang Required Mag-File ng ITR at Magbayad ng Buwis?

Kinakailangan ng batas na mag-file ng returns at magbayad ng buwis kung ikaw ay nabibilang sa alinman sa mga kategoryang ito ng taxpayer:

1. Individual Taxpayers

- Mga Pilipinong naninirahan sa Pilipinas at kumikita mula sa mga pinagkukunan sa loob at/o labas ng bansa, kasama na ang mga sumusunod:

- Mga empleyado na may dalawa o higit pang employer (sabay o sunod-sunod) anumang oras sa loob ng taxable year

- Mga empleyado na may isang employer o maraming employer na ang income tax para sa nakaraang taon ay hindi wastong na-withhold, na nagresulta sa tax refund o liability, sa loob ng calendar year

- Mga empleyado na may isang employer at ang kanilang asawa ay hindi kwalipikado sa ilalim ng substituted filing, kahit na tama ang pagkakawithhold ng income tax

- Mga self-employed individuals (freelancers, single proprietors, professionals, atbp.) na kumikita mula sa kanilang negosyo o propesyon

- Mga mixed-income earners na tumatanggap ng sahod mula sa kanilang mga employer at kumikita mula sa kanilang negosyo o propesyon (halimbawa, mga empleyado na nag-freelance at may side business) sa loob ng taxable year

- Mga indibidwal na kumikita mula sa mga pinagkukunan na hindi kaugnay ng negosyo o propesyon (halimbawa, passive income), bukod sa pagtanggap ng sahod, na hindi pa napapatawan ng final withholding tax.

- Mga Pilipinong naninirahan o nagtatrabaho sa ibang bansa, tulad ng OFWs at immigrants, at kumikita mula sa mga pinagkukunan sa loob ng Pilipinas (Tanging kita mula sa Pilipinas lamang ang taxable.)

- Mga dayuhan na kumikita mula sa mga pinagkukunan sa loob ng Pilipinas, kahit na sila ay naninirahan sa bansa o sa ibang bansa (Tanging kita mula sa Pilipinas lamang ang taxable.)

2. Non-Individual/Corporate Taxpayers

Anuman ang paraan ng kanilang pagkakabuo o organisasyon, ang mga sumusunod na uri ng korporasyon at partnership ay dapat mag-file ng returns at magbayad ng income taxes:

- Mga domestic corporations na kumikita mula sa mga pinagkukunan sa loob at labas ng Pilipinas

- Mga foreign corporations na kumikita mula sa mga pinagkukunan sa loob ng Pilipinas

- Mga estates at trusts na nakikibahagi sa kalakalan o negosyo

Sino ang Hindi Kailangang Mag-File ng ITR sa Pilipinas?

Hindi lahat ng kumikita ng kita ay kailangang maghain ng income tax return. May mga partikular na kondisyon na kung saan ang ilang tao ay exempted sa pag-file ng income tax ayon sa Tax Code:

1. Mga Employed at Self-Employed na may Taunang Taxable Income na Php 250,000 pababa

Ayon sa website ng BIR, ang mga manggagawa na may taxable income—hindi gross income—na Php 250,000 o mas mababa sa loob ng taxable year ay exempted sa paghahain ng income tax. Ang taxable income ay ang bahagi ng iyong gross income na napapatawan ng buwis.

2. Mga Empleyado na Tama ang Pagkakawithhold ng Income Tax

Hindi mo kailangang mag-file ng ITR kung ikaw ay may iisang employer lamang sa loob ng taxable year at tama ang pagkakawithhold ng iyong income tax (ibig sabihin, ang iyong tax due sa katapusan ng taon ay katumbas ng tax na na-withhold ng iyong employer).

3. Mga Empleyado na Kwalipikado sa Substituted Filing

Ang substituted filing ay nangangahulugan na ang mga employer ang maghahain ng ITR para sa kanilang mga empleyado. Sa ilalim ng TRAIN law (Republic Act 10963), ang isang empleyado ay exempted sa paghahain ng taunang ITR (BIR Form 1700) kung ang dalawang kondisyon na ito ay natutugunan:

- Ang empleyado ay tumanggap ng purely compensation income, anuman ang halaga, mula sa iisang employer sa Pilipinas sa loob ng taxable year.

- Ang employer ay tama ang pagkakawithhold ng income tax (tax due ay katumbas ng tax withheld) at nag-file ng BIR Form 2316 (Certificate of Compensation Payment/Tax Withheld).

Sa ilalim ng sistemang substituted filing, ang BIR Form 2316 na may “received” stamp ng BIR ay itinuturing na kapalit na ITR ng empleyado.

4. Mga Minimum Wage Earners

Ang mga empleyadong kumikita ng minimum wage sa Pilipinas ay hindi kailangang mag-file ng income tax. Ang kanilang basic pay, pati na rin ang overtime pay, holiday pay, night differential pay, at hazard pay ay lahat exempted sa buwis.

Samantala, ang mga MWE na may-ari ng negosyo o freelancers ay kailangang mag-file ng buwis.

5. Mga Taxpayer na ang Tanging Kita ay Napapatawan na ng Final Withholding Tax

Ang mga taong kumikita lamang ng ilang uri ng kita, tulad ng lotto winnings at royalties, ay nagbabayad na ng final withholding taxes, kaya hindi na kailangan pang maghain ng income tax.

6. Mga Indibidwal na Exempted sa Income Tax

Ang mga Pilipinong exempted sa pagbabayad ng income tax (sa ilalim ng Tax Code at iba pang espesyal na batas) ay exempted din sa paghahain ng ITR. Kasama dito ang mga OFWs at immigrants na ang tanging kita ay nakuha mula sa labas ng Pilipinas.

Sino ang Exempted sa Pagbabayad ng Income Tax?

Ang mga sumusunod na indibidwal at entidad ay exempted sa pagbabayad ng income tax sa Pilipinas:

- Mga Pilipinong immigrants o permanent residents ng isang dayuhang bansa na kumikita mula sa mga pinagkukunan sa labas ng Pilipinas

- Mga land-based at sea-based OFWs na kumikita mula sa mga pinagkukunan sa labas ng Pilipinas

- Mga minimum wage earners

- Mga general professional partnerships

- Mga korporasyon na nakalista sa Section 30 ng Tax Code

- Mga nakikinabang sa income tax holidays (halimbawa, BMBE, PEZA, BOI, atbp.)

- Mga building and loans associations na ang mga account ay ginagarantiyahan ng Home Guaranty Corporation

- Social Security System (SSS)

- Government Service Insurance System (GSIS)

- Philippine Health Insurance Corporation (PHIC o PhilHealth)

- Local Water Districts

Ano ang mga Tax Forms at Mga Requirements sa Pag-File ng Income Tax Return?

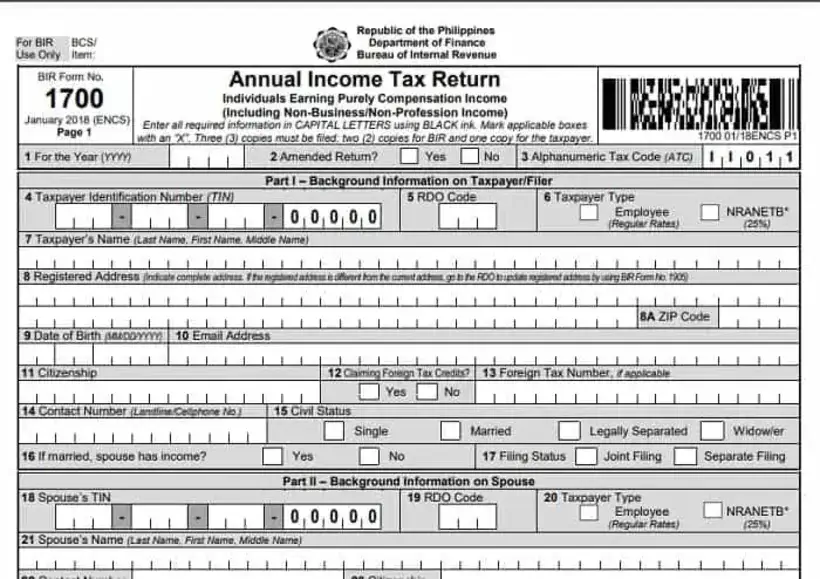

1. Taunang Pag-File ng Income Tax Gamit ang BIR Form 1700

a. Ano ang layunin ng BIR Form 1700?

Ang BIR Form 1700 ay ang taunang income tax return na ginagamit ng mga empleyado na kumikita lamang ng compensation income na hindi kwalipikado para sa substituted filing. Dapat itong i-file sa o bago ang Abril 15 bawat taon, na sumasaklaw sa kita para sa nakaraang taxable year.

b. Sino ang dapat mag-file ng BIR Form 1700?

Ang ilang mga empleyado ay kinakailangang mag-file ng BIR Form 1700 sa kanilang sarili sa ilalim ng alinman sa mga sumusunod na sitwasyon:

- Ang empleyado ay tumatanggap ng compensation income mula sa dalawa o higit pang mga employer (kahit sabay o isa pagkatapos ng isa) sa loob ng taxable year

- Ang income tax ay hindi tama na na-withhold, na humantong sa alinman sa tax refund o tax liability, kahit ang empleyado ay nagtrabaho para sa isang employer o maraming mga employer sa loob ng taxable year

- Ang empleyado ay kumita ng passive income (maliban sa kita mula sa trabaho) na hindi na-subject sa final withholding tax

- Ang asawa ng empleyado ay hindi kwalipikado para sa substituted filing, kahit na ang empleyado ay may isang employer at ang kanyang income tax ay na-withhold ng tama

- Mga hindi residente na dayuhang empleyado na ipinadala ng isang dayuhang korporasyon upang magtrabaho para sa kanyang regional office sa Pilipinas

c. Mga Kinakailangan sa Pag-file ng BIR Form 1700

- Tatlong kopya ng natapos na BIR Form 1700

- Natapos na BIR Form 2316 (Certificate of Compensation Payment/Tax Withheld)

- Para sa mga nagbabayad ng buwis gamit ang tax credit certificates: Approved tax debit memo

- Para sa hindi residente na mga dayuhan: Patunay ng dayuhang tax credits

- Para sa mga taxpayer na nag-file ng isang amended return para sa parehong taon: Naunang na-file na ITR at patunay ng pagbabayad ng buwis

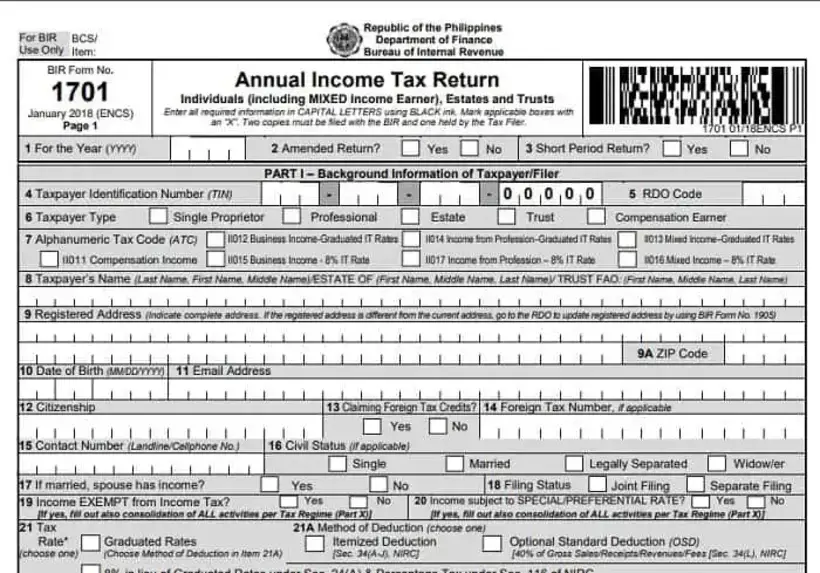

2. Taunang Pag-File ng Income Tax Gamit ang BIR Form 1701

a. Ano ang layunin ng BIR Form 1701?

Ang BIR Form 1701 ay ang return na ginagamit ng mga self-employed na indibidwal, mixed-income earners, estates, at trusts upang mag-file ng kanilang taunang income tax anuman ang gross income. Dapat itong i-file bawat taon sa o bago ang Abril 15, na sumasaklaw sa kita para sa nakaraang taxable year.

b. Sino ang dapat mag-file ng BIR Form 1701?

- Mga self-employed na taxpayer (tulad ng mga freelancer, sole proprietors, at mga propesyonal) na nag-aavail ng itemized deduction sa ilalim ng graduated income tax rates

- Mga mixed-income earners

- Mga administrator o executor ng isang estate na nakikibahagi sa kalakalan o negosyo

- Mga trustee ng mga trust, mga guardian ng mga menor de edad, o sinuman na may fiduciary relationship sa isang beneficiary na nakikibahagi sa kalakalan o negosyo

c. Mga Kinakailangan sa Pag-file ng BIR Form 1701

- Tatlong kopya ng natapos na BIR Form 1701

- Para sa mga taxpayer na may gross annual sales o receipts na Php 3 milyon at pababa: Tatlong kopya ng natapos na BIR Form 1701 AIF (Account Information Form)

- Para sa mga taxpayer na may gross annual sales o receipts na higit sa Php 3 milyon: Sertipiko ng isang independent CPA na may audited financial statements

- Natapos na BIR Form 2316 (Certificate of Compensation Payment/Tax Withheld), kung naaangkop

- Natapos na BIR Form 2304 (Certificate of Income Payment Not Subject to Withholding Tax), kung naaangkop

- Natapos na BIR Form 2307 (Certificate of Creditable Tax Withheld at Source), kung naaangkop

- Para sa mga nagbabayad ng buwis gamit ang tax credit certificates: Approved tax debit memo

- Para sa hindi residente na mga dayuhan: Patunay ng dayuhang tax credits

- Para sa mga taxpayer na nag-file ng isang amended return para sa parehong taon: Naunang na-file na ITR at patunay ng pagbabayad ng buwis

- Patunay ng sobrang tax credits ng nakaraang taon, kung naaangkop

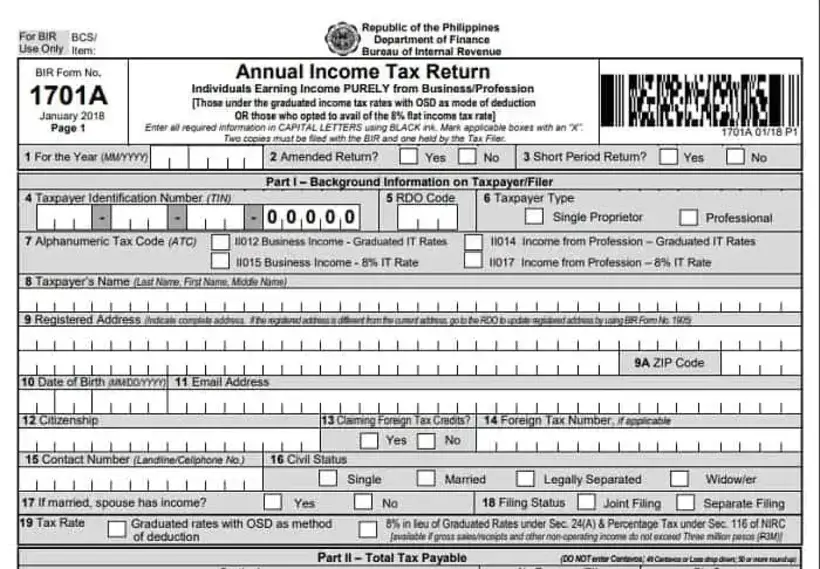

3. Taunang Pag-File ng Income Tax Gamit ang BIR Form 1701A

a. Ano ang layunin ng BIR Form 1701A?

Ang BIR Form 1701A ay ang taunang income tax return na ginagamit ng mga taxpayer na kumikita lamang ng negosyo o propesyonal na kita na dapat i-file sa o bago ang Abril 15 bawat taon, na sumasaklaw sa kanilang kita para sa nakaraang taxable year.

Ang bagong inilabas na tax return na ito ay hindi dapat malito sa BIR Form 1701. Bagaman ang mga tax forms na ito ay naglilingkod sa parehong layunin, ang tamang return na gagamitin ay depende sa pagpipilian ng taxpayer ng tax rate (kahit graduated tax rate o 8% flat rate) at pamamaraan ng deduction (kahit itemized deduction o 40% optional standard deduction).

b. Sino ang dapat mag-file ng BIR Form 1701A?

Ang mga self-employed na taxpayer lamang na nag-aavail ng alinman sa mga sumusunod na opsyon ang maaaring gumamit ng BIR Form 1701A:

- Ang optional standard deduction sa ilalim ng graduated tax rates, anuman ang gross sales/receipts at iba pang non-operating income

- 8% flat income tax rate, kung ang kanilang gross sales/receipts at iba pang non-operating income ay hindi lumalagpas sa Php 3 milyon

c. Mga Kinakailangan sa Pag-file ng BIR Form 1701A

- Tatlong kopya ng natapos na BIR Form 1701A

- Natapos na BIR Form 2316 (Certificate of Compensation Payment/Tax Withheld), kung naaangkop

- Natapos na BIR Form 2304 (Certificate of Income Payment Not Subject to Withholding Tax), kung naaangkop

- Natapos na BIR Form 2307 (Certificate of Creditable Tax Withheld at Source), kung naaangkop

- Para sa mga nagbabayad ng buwis gamit ang tax credit certificates: Approved tax debit memo

- Para sa hindi residente na mga dayuhan: Patunay ng dayuhang tax credits

- Para sa mga taxpayer na nag-file ng isang amended return para sa parehong taon: Naunang na-file na ITR at patunay ng pagbabayad ng buwis

- Patunay ng sobrang tax credits ng nakaraang taon, kung naaangkop

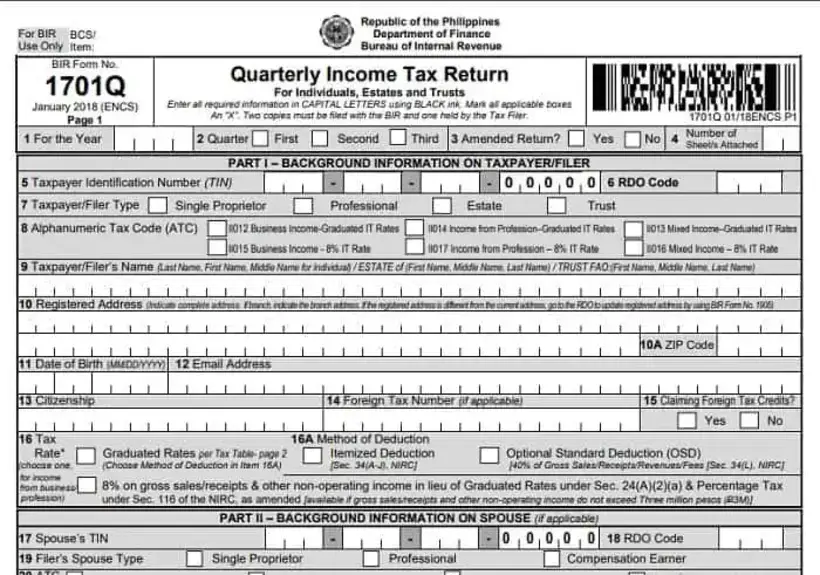

4. Taunang Pag-File ng Income Tax Gamit ang BIR Form 1701Q

a. Ano ang layunin ng BIR Form 1701Q?

Ang BIR Form 1701Q ay ang income tax return na ginagamit ng mga self-employed na indibidwal, mixed-income earners, estates, at trusts na i-file quarterly bukod sa kanilang taunang ITR.

Ito ay i-file sa o bago ang Mayo 15 (para sa unang quarter), Agosto 15 (para sa ikalawang quarter), at Nobyembre 15 (para sa ikatlong quarter) ng kasalukuyang taxable year.

Ang unang quarterly ITR ay mahalaga dahil dito mo ilalagay ang iyong preferred income tax rate (graduated rates o 8% flat rate). Kung pipiliin mo ang graduated rates, kailangan mo rin pumili sa pagitan ng dalawang pamamaraan ng deduction (itemized deduction o optional standard deduction).

Kapag nagawa mo na ang isang pagpipilian, hindi na ito maaaring mabago sa loob ng taxable year, maliban na lang kung ang iyong gross sales/receipts ay lumampas sa Php 3 milyon (na awtomatikong aayos sa graduated rates kung orihinal mong pinili ang 8% flat rate).

Ang iyong piniling tax rate (at ang pamamaraan ng deduction, kung nag-avail ka ng graduated rates) ang iyong ilalagay rin sa iyong taunang ITR.

Kung magbago ang iyong isip, kailangan mo maghintay ng isa pang taon upang lumipat sa ibang opsyon ng tax rate, na maaari mong gawin lamang kapag nag-file ng unang quarterly ITR para sa susunod na taon.

b. Sino ang dapat mag-file ng BIR Form 1701Q?

- Mga self-employed na taxpayer

- Mga mixed-income earners

- Mga administrator o executor ng isang estate na nakikibahagi sa kalakalan o negosyo

- Mga trustee ng mga trust, mga guardian ng mga menor de edad, o sinuman na may fiduciary relationship sa isang beneficiary na nakikibahagi sa kalakalan o negosyo

c. Mga Kinakailangan sa Pag-file ng BIR Form 1701Q

- Tatlong kopya ng natapos na BIR Form 1701Q

- Natapos na BIR Form 2307 (Certificate of Creditable Tax Withheld at Source), kung naaangkop

- Para sa mga nagbabayad ng buwis gamit ang tax credit certificates: Approved tax debit memo

- Patunay ng iba pang bayad/s na ginawa, kung naaangkop

- Summary Alphalist of Withholding Agents of Income Payments Subjected to Withholding Tax at Source (SAWT), kung naaangkop (maaaring i-download mula sa website ng BIR)

Paano Mag-File ng Income Tax Return sa Pilipinas?

May tatlong paraan para magbayad ng buwis at mag-file ng ITR para sa mga taxpayer sa Pilipinas: eFPS, eBIRForms, at manual.

1. Manual na Pag-File

Ang manual na pag-file ay nangangailangan ng personal na pagsumite ng iyong natapos na ITR. Ang paraan ng pag-file ng buwis na ito ay ang alternatibong opsyon kapag ang eFPS at eBIRForms ay hindi gumagana o hindi available.

Kapag ang pinakabagong bersyon ng isang partikular na ITR ay hindi pa available sa mga pasilidad ng eFPS at eBIRForms, kinakailangan ng mga taxpayer na i-file ito nang manu-manu.

Paano Mag-file at Magbayad ng ITR nang Manu-mano?

- I-download ang PDF file ng naaangkop na ITR mula sa website ng BIR.

- I-print ang tatlong kopya ng ITR.

- Punan ang naaangkop na mga field.

- Pumunta sa pinakamalapit na authorized agent bank (AAB) sa ilalim ng hurisdiksyon ng Revenue District Office (RDO) kung saan ka nakarehistro. Kung wala kang AAB sa iyong lugar, bisitahin ang Revenue Collection Officer o awtorisadong city/municipal treasurer sa iyong RDO.

- Isumite ang iyong natapos na ITR kasama ang mga kinakailangan.

- Bayaran ang iyong buwis.

- Tanggapin ang iyong kopya ng stamped at validated na ITR at deposit slip mula sa teller (o Electronic Revenue Official Receipt o eROR kung nagbayad ka ng buwis sa RDO).

2. Electronic Filing and Payment System (eFPS)

Ang BIR eFPS ay magagamit lamang para sa tiyak na mga uri ng mga taxpayer (maliban sa mga freelancer at maliliit na may-ari ng negosyo), nagbibigay ito ng isang maginhawang paraan ng pag-file at pagbabayad ng mga buwis online. Tinatanggal nito ang abala ng manual na pag-file at ang panganib ng human error dahil ito ay nagva-validate ng data ng mga taxpayer bago ipadala sa BIR.

3. Electronic BIR Forms (eBIRForms)

Ang eBIRForms ay isang tax preparation software na maaari mong i-download sa iyong computer. Pinapayagan nito ang mga taxpayer, lalo na ang mga hindi kwalipikado na gumamit ng eFPS, na mag-file ng kanilang mga tax return offline o online.

Mga Tip at Babala sa Pag-File ng Income Tax Return

1. Mag-File at Magbayad ng Buwis Tatlong Araw Bago ang Deadline

Karaniwan, hindi nagpapalawig ang BIR ng mga deadline sa pagbabayad ng buwis. Kung hindi mo ito maabutan, kailangan mong magbayad ng mga multa para sa late filing. Alam nating lahat ang deadline sa Abril 15 para sa pagbabayad ng taunang income tax. Gayunpaman, maraming iba pang mga deadline para sa iba’t ibang uri ng buwis na kailangang tandaan ng lahat ng mga taxpayer.

Para hindi ka mag-file at magbayad ng buwis nang huli, maghanda ng kalendaryo ng mga deadline sa buwis. May opisyal na tax calendar ang BIR, na makikita mo sa homepage ng website ng BIR.

Bakit kailangan mag-file at magbayad ng buwis tatlong araw bago ang due date?

Maaari kang makaranas ng problema sa paggamit ng e-filing facilities ng BIR (eFPS at eBIRForms) dahil sa network congestion kapag nag-file at nagbayad ka ng buwis sa huling minuto.

Ang paggawa nito nang manu-mano ay hindi rin nagpapabuti sa huling araw ng pag-file—magiging pila ka sa RDO ng ilang oras nang walang kasiguraduhan na aabot ka sa deadline.

Kaya mahalaga ang maagang pag-file at pagbabayad ng iyong tax returns para iwasan ang abala at mga multa.

2. Mag-File ng Tax Returns sa Tamang Lugar

Ang lugar kung saan ka mag-file at magbayad ng buwis ay kasinghalaga ng kung kailan mo ito gagawin.

Ang pag-file sa isang Revenue District Office (RDO) na hindi kung saan ka nakarehistro ay magkakaroon ng compromise penalty na Php 1,000 – Php 50,000 depende sa gross sales kasama ang 25% surcharge ng tax due at 12% taunang interes sa hindi nabayarang buwis. Ibig sabihin, magbabayad ka ng malalaking multa kung ang iyong tax due ay nagkakahalaga ng daan-daang libo o milyon-milyong piso.

Ang mga multa ay naaangkop din sa mga taxpayer na inatasang mag-file ng tax returns gamit ang eFPS o eBIRForms ngunit nag-file nang manu-mano.

Bago mag-file ng iyong ITR, siguraduhing pupunta ka sa tamang lugar. Makipag-ugnayan sa hotline ng BIR o bisitahin ang pinakamalapit na RDO para malaman kung saang RDO ka kasalukuyang nakarehistro.

Kapag nakumpirma na ang iyong tamang RDO, mag-file ng iyong ITR sa anumang authorized agent bank (AAB) sa loob ng hurisdiksyon ng iyong RDO. Kung walang AAB sa iyong lugar, mag-file ng iyong return sa Revenue Collection Officer sa iyong RDO.

Ang tax returns ng mga hindi residenteng dayuhan na kumikita sa Pilipinas ay dapat i-file sa RDO No. 039 sa South Quezon City o sa Office of the Commissioner sa BIR National Office Building, BIR Road, Diliman, Quezon City.

Ang mga taxpayer na kinakailangang mag-file sa pamamagitan ng eFPS o eBIRForms ay dapat iwasan ang manu-manong pag-file, maliban na lang kung ang sistema ay down at may inilabas na advisory ang BIR tungkol sa manual filing.

3. Gumamit ng Online Tax Preparation Service para sa Mas Madaling Pag-File ng Buwis

Ang bawat hakbang sa proseso ng paghahanda ng buwis—mula sa pagkalkula ng iyong tax due at pagpuno hanggang sa pag-file ng tax returns—ay nakakapagod at komplikado. Para sa mga self-employed at mixed-income taxpayers, ito ay maaaring mag-aksaya ng mahalagang oras at enerhiya na maaari sana nilang gamitin para palaguin ang kanilang mga negosyo o pagbutihin ang kanilang mga kasanayan.

Sa kabutihang palad, hindi mo kailangang gawin ang lahat mag-isa. Mayroon na ngayong mga browser-based na platform at mobile apps para sa pag-file ng buwis na magagamit ng mga taxpayer sa kanilang mga computer o smartphones.

Ang mga online tax preparation service ay tumutulong sa pag-file ng ITR sa pamamagitan ng pag-automate ng proseso, na nakakatipid ng oras at nagpapanatili ng katinuan ng abalang taxpayer. Sa ganitong paraan, ang mga self-employed na tao ay maaaring mag-focus sa pagpapatakbo at pagpapalago ng kanilang mga negosyo.

Ang ilan sa mga pinakakilalang online tax filing platforms ngayon ay ang Taxumo, Moneygment app, JuanTax, at Tax Whiz app.

Karaniwan, ganito gumagana ang isang online tax filing service: I-encode mo ang iyong kita, gastos, at iba pang kaugnay na tax data sa platform, at ito ay awtomatikong magfi-fill out ng tax return, magkakalkula ng tax due, at magfa-file ng iyong ITR para sa iyo. Pinapayagan din ng online platform ang pag-scan at pag-upload ng mga resibo, bills, invoices, at iba pang supporting documents para sa mas madaling pag-track ng business expenses.

Para sa kanilang kaginhawaan, ang mga online tax preparation service ay naniningil ng bayad na nagkakahalaga mula Php 100 hanggang Php 5,000 bawat transaksyon, depende sa iyong package.

4. Ang Hindi Pag-File ng ITR ay May Kaparusahan Ayon sa Batas

Ang hindi pag-file ng iyong Income Tax Return ay may mga kahihinatnan ayon sa ating batas. Binigyang-diin ng Department of Finance na ang hindi pag-file ng ITR ay isang krimen. Ayon sa Section 255 ng National Internal Revenue Code, ang sinumang tao na kinakailangang mag-file ng ITR at nabigong gawin ito ay pagmumultahin ng hindi hihigit sa Php 10,000 at makukulong ng hindi bababa sa isang taon ngunit hindi hihigit sa sampung taon.

Mga Madalas Itanong Tungkol sa Pag-File ng Income Tax Return

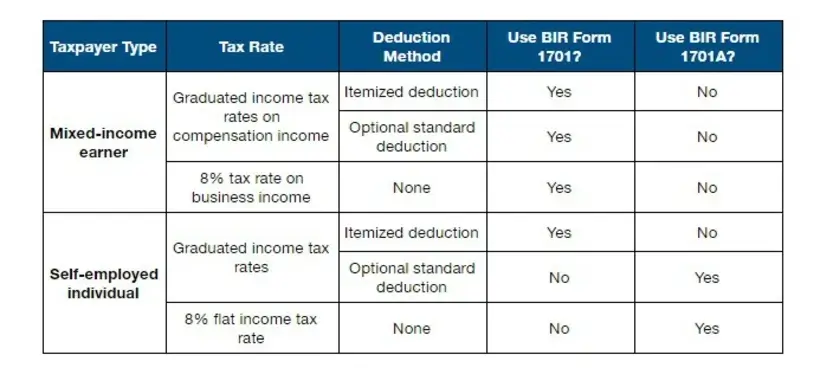

1. Ano ang pagkakaiba ng BIR Form 1701 at BIR Form 1701A? Aling ITR ang dapat kong gamitin?

Nang ilabas ng BIR ang BIR Form 1701A noong unang bahagi ng 2019, nagdulot ito ng kalituhan. Dati, lahat ng self-employed at mixed-income earners ay gumagamit ng BIR Form 1701 para mag-file ng kanilang income tax. Ngunit ngayon, may dalawang tila magkatulad na tax forms na kailangang punan.

Kaya, alin ang tamang form na gagamitin?

Una sa lahat, magkaiba ang BIR Forms 1701 at 1701A. Bawat isa ay para sa iba’t ibang uri ng mga taxpayer, tax rates, at pamamaraan ng deduction.

Para sa iyong mabilisang sanggunian, narito ang isang talahanayan na nagpapakita kung alin sa dalawang BIR forms ang dapat mong i-file:

- BIR Form 1701 – Para sa mga self-employed taxpayers na nag-aavail ng itemized deduction sa ilalim ng graduated tax rates

- BIR Form 1701A – Para sa mga self-employed taxpayers na nag-aavail ng optional standard deduction sa ilalim ng graduated tax rates O ang 8% preferential tax rate

Makikita mo na ang lahat ng mixed-income earners—ano man ang napiling tax rate at pamamaraan ng deduction—ay dapat mag-file ng BIR Form 1701. Ang mga self-employed individuals ay maaaring gumamit ng BIR Form 1701 o BIR Form 1701A depende sa kanilang napiling tax rate at pamamaraan ng deduction.

2. Wala akong tax payable. Kailangan ko pa rin bang mag-file ng ITR? Paano?

Kahit na wala kang tax due matapos kalkulahin ang iyong income tax, kailangan mo pa ring mag-file ng no-payment return sa BIR.

Ang proseso ng pag-file ng ITR na walang bayad ay katulad ng pag-file na may bayad, anuman ang pamamaraan (eFPS/eBIRForms/manual). Ang deadline para sa taunang ITR ay pareho rin: Abril 15 ng bawat taon.

Ang tanging pagkakaiba sa pagitan ng pag-file ng ITR na may bayad at walang bayad, bukod sa hindi pagbabayad ng buwis, ay ang lugar kung saan mo i-file ang iyong no-payment return.

Ang mga no payment returns ay dapat i-file nang direkta sa RDO kung saan ka nakarehistro. Maging may tax due ka man o wala, dapat stampahan ng BIR officer ng “Received” ang iyong ITR sa oras ng pag-file.